¿Qué es el tridente de Andrews?

Desarrollado por Alan Andrews, el tridente de Andrews es una herramienta de canales de tendencia que consiste de tres líneas. Tiene una línea de tendencia mediana en el centro con dos líneas de tendencia paralelas y equidistantes a cada lado de la línea central.

Estas líneas se trazan mediante la selección de 3 puntos, usualmente con base en máximos o mínimos de reacción moviéndose desde izquierda a derecha en el gráfico. Al igual que con las líneas de tendencia y canales normales, las líneas de tendencia externas marcan áreas de soporte y resistencia potenciales. Una tendencia permanece vigente en tanto que el canal del tridente se mantenga y sea respetado por el precio (es decir que se mantenga dentro de sus límites).

Los cambios de tendencia ocurren cuando la acción del precio rompe y escapa del canal del tridente.

El tridente de Andrews se basa en la tercera ley de movimiento de Newton. “Para cada acción, hay una reacción igual y opuesta”, algunos también extienden esto a, “Para cada acción positiva hay una reacción negativa”. Entonces, cuando el mercado sube, debe bajar.

Roger Babson de Babson Statistical Organisation y Babson College (Massachusetts) utilizó la tercera ley de Newton para pronosticar con precisión la caída del mercado de 1929. Alan Hall Andrews fue alumno de Roger Babson y más tarde profesor de “Andrews Action Reaction”. Se le ocurrió la introducción del tridente de Andrews como parte de su curso. Es importante tener en cuenta que Roger Babson hizo una fortuna de $50 millones utilizando la tercera ley de movimiento a fines de la década de 1920. Desde entonces, los tridentes han sufrido muchas modificaciones,

como el tridente de Schiff estándar y el tridente de Schiff modificado.

Lo que le garantiza al operador más ganancias que pérdidas al usar el tridente de Andrews es que se ha demostrado que el precio llega a la línea mediana con una precisión del 80%. Esto significa que incluso sin implementar estrategias avanzadas para tridentes, el operador tiene mayores posibilidades de obtener ganancias con esta herramienta.

Contenido del artículo

Construcción del Tridente de Andrews

¿Cuál es la mejor forma de definir un tridente de Andrews? La manera ideal de explicar esta herramienta de análisis del mercado es exponiendo paso por paso como se traza un tridente de Andrews en el gráfico de precios de tal manera que podamos ir desarrollando una definición clara a lo largo del proceso.

En la imagen 1 se muestra un gráfico de precios en blanco que vamos a analizar:

Imagen 1 – Gráfico de precios con tendencia bajista sin ningún indicador ni análisis agregado

Resulta evidente en este gráfico en particular que el precio está en una tendencia bajista. Para aplicar el tridente de Andrews cuando el precio está cayendo, se necesita una secuencia Máximo – Mínimo – Máximo a partir los cuáles vamos a construir el tridente.

Los puntos seleccionados en este ejemplo se muestran en la imagen 2. En una tendencia alcista, para aplicar esta herramienta el trader debe buscar una secuencia de puntos Mínimo – Máximo – Mínimo significativos.

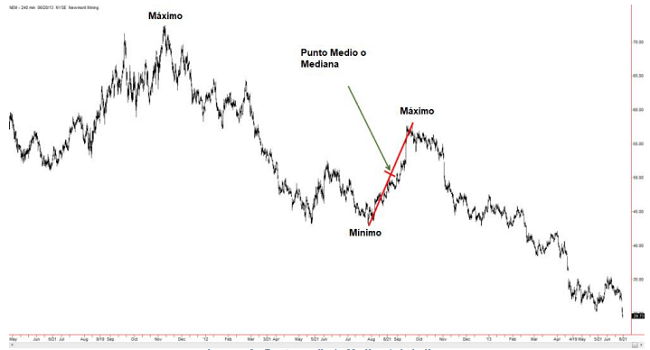

Imagen 2 – Tendencia Bajista donde se indican el Máximo-Mínimo-Máximo

En la imagen 3 trazamos una línea entre el punto Mínimo y uno de los Máximos de la secuencia Máximo-Mínimo-Máximo y encontramos el punto medio o mediana de esa línea.

Para dibujar esta línea, se utiliza el segundo Máximo de la secuencia, que es un alto más bajo con respecto al Máximo anterior.

Imagen 3 – Punto medio (o Mediana) de la línea

En este caso, usamos el primer punto Máximo de la secuencia de tres pivotes como el punto de inicio del tridente. El siguiente paso es trazar una línea que cruce el punto medio identificado en la imagen 3. El resultado es la línea mediana que se muestra en la imagen 4.

Imagen 4 – Línea Mediana que pasa por el punto medio entre el Mínimo y el segundo Máximo

En el siguiente gráfico (imagen 5) trazamos dos líneas paralelas a la línea mediana y colocamos sus orígenes en los puntos Mínimo y Máximo (puntos pivote). Estas líneas paralelas se convierten en las líneas medianas superior e inferior del tridente de Andrews.

Imagen 5 – Líneas paralelas medianas (líneas punteadas azules)

Muchos paquetes de análisis gráfico y plataformas de trading, como Metatrader 4 y Metatrader 5, incluyen el tridente de Andrews, de tal forma que el trader no tiene que seguir el procedimiento descrito en este artículo para trazar la línea mediana y sus paralelas con el fin de utilizar esta herramienta.

En la imagen 6 se muestra el tridente de Andrews completo para la tendencia bajista usada en este ejemplo:

Imagen 6 – Tridente de Andrews completo

No todos los tridentes son creados de la misma forma. Antes de hacer cualquier proyección del precio con base en un tridente es necesario determinar su calidad o validez. Para este fin, el trader debe analizar las interacciones entre el precio y las líneas del tridente.

En la imagen 7 se destacan esas interacciones.

Imagen 7 – Evaluación de la calidad del Tridente

Como podemos ver en este ejemplo, el tridente está describiendo la acción del precio bastante bien, por lo tanto, podemos decir que es “válido”, “probado” o que tiene “alta calidad”. Una vez que hemos determinado que tenemos un tridente probado, es razonable esperar que el precio continúe reaccionando en las líneas medianas hasta que la acción del precio pruebe lo contrario, es decir hasta que el tridente no sea válido.

En términos generales, entre más veces sea probada una línea mediana y actúe como un soporte/resistencia para el precio, mayor confianza puede tener el trader de que seguirá influenciando el comportamiento del precio.

Un problema de esta técnica de trading es que no existe una regla definitiva para escoger los puntos significativos por lo cual determinar cuales son estos es bastante subjetivo. Además el panorama se puede complicar si se dibujan varios tridentes. No obstante, esta metodología ha probado ser exitosa para muchos traders que la han incluido entre sus estrategias habituales.

¿Cómo seleccionar los tres puntos del tridente?

El primer paso para utilizar el tridente de Andrews es seleccionar los tres puntos para el trazado del tridente. Estos puntos por lo general se basan en altos o máximos de reacción o bajos o mínimos de reacción, también conocidos como puntos pivote. La imagen 8 muestra un gráfico diario con un tridente de Andrews que se extiende hacia arriba desde el mínimo en junio. El primer punto seleccionado marca el inicio de la línea mediana. Los puntos 2 y 3 definen la anchura del canal del tridente. La línea mediana está basada en dos puntos: el punto 1 y el punto medio entre los puntos 2 y 3. Como tal, la línea mediana comienza en el punto 1 y biseca la línea formada por los puntos 2 y 3. Esto controla la pendiente (inclinación) de la línea mediana.

Las líneas de tendencia externas se extienden en paralelo con respecto a la línea mediana. El tridente de Andrews rojo muestra una línea mediana alternativa basada en el mínimo de julio que es utilizado como punto 1. Hay que tener en cuenta que la línea mediana roja todavía divide la línea entre los puntos 2 y 3, pero es más pronunciada que la línea mediana azul. Por lo tanto, podemos deducir que la pendiente del tridente depende de la colocación del punto 1.

Imagen 8 – Tridente de Andrews (azul) con los 3 puntos que definen el tridente. También muestra un tridente (rojo) con una línea mediana central alternativa basada en otro mínimo que es usado como punto 1

La imagen 9 muestra otro gráfico diario de precios con un tridente de Andrews que tiene una pendiente negativa. La línea mediana azul empieza en el punto 1 y biseca la línea entre los puntos 2 y 3. Las líneas de tendencia exteriores son paralelas y equidistantes con respecto a la línea mediana central. Para referencia de la pendiente, el tridente rojo utiliza el mínimo de agosto como punto 3, lo que hace que la línea mediana sea más pronunciada tal como vemos en el gráfico.

Imagen 9 – Tridente de Andrews con pendiente negativa para el análisis de tendencia bajista

Seguidamente presentaremos las reglas para operar con los tridentes de Andrews:

¿Cómo se utiliza el tridente de Andrews?

De acuerdo a Andrews, el precio alcanza la línea mediana de un tridente el 80% del tiempo. Con esta información, el trader puede buscar oportunidades para abrir posiciones long cerca del mínimo de una oscilación del precio o posiciones short cerca del máximo de una oscilación del precio, y usar la línea mediana del tridente para el cierre de las posiciones y la toma de beneficios.

Retrocedamos por un momento en el tiempo y pretendamos que estamos viendo un gráfico de 4H de un mercado en que tenemos la intención de vender. Cuando se produce una secuencia de puntos Máximo-Mínimo-Máximo trazamos un tridente de Andrews tentativo, tal como se muestra en la imagen 10, y nos mantenemos observando la acción del precio.

Imagen 10 – Gráfico de precios con tridente de Andrews analizando una tendencia bajista

En la imagen 11 el precio sube y prueba la línea mediana superior tres veces, lo que proporciona confirmación adicional de que nuestro tridente de Andrews es válido. Dependiendo de nuestra estrategia de trading, pudimos haber abierto posiciones de venta cada vez que el precio alcanzó la línea mediana superior. Un trader conservador pudo haber usado la primera prueba de la línea mediana superior como una confirmación del tridente y aun así habría tenido dos oportunidades adicionales para abrir posiciones short.

Esta estrategia de entrar al mercado cerca de un punto de oscilación en que el precio muestra altasprob abilidades de cambiar su dirección, nos permite utilizar stop loss ajustados y predecir la relación ganancia/riesgo de la operación. Si hubiéramos estado operando con el gráfico de la imagen 11 pudimos haber colocado una orden de venta en $55.00 con una orden stop loss arriba del máximo en $58.00. La línea mediana del tridente habría servido como objetivo de toma de beneficio y nos habría permitido estimar el potencial de ganancias de la operación. En este ejemplo, la línea mediana está alrededor de $45.00, por lo tanto, la ganancia potencial es de $10.00 en contra de una pérdida potencial de $3.00, lo que nos da una relación ganancia/riesgo superior a 3:1.

Si el tamaño del stop loss y la relación ganancia/riesgo se ajustan a nuestro plan de trading, podemos ejecutar la orden de venta y entrar al mercado. Por el contrario, si los parámetros de la operación no se adecúan a nuestro plan de trading, podemos abstenernos de entrar al mercado, manteniendo nuestro capital seguro mientras buscamos nuevas y mejores oportunidades. Ambas alternativas son posibles usando tridentes de Andrews.

Imagen 11 – Zonas marcadas mediante círculos rojos donde el precio reacciona al alcanzar las líneas del tridente

Como indicamos anteriormente, de acuerdo a Andrews el precio termina por alcanzar la línea mediana del tridente el 80% del tiempo. En el gráfico de la imagen 12 vemos como se demuestra esta afirmación. En nuestra operación hipotética, habríamos colocado una orden de salida justo encima de la línea mediana del tridente, con la opción de ir moviendo esta orden abajo conforme el tiempo progresa y el mercado se mueve a nuestro favor (en este caso, tendríamos que mover el stop loss para proteger las ganancias que se producen conforme el mercado baja).

Imagen 12 – Precio alcanza la línea mediana central el 80% del tiempo

Existen otras estrategias que pueden utilizarse con los tridentes de Andrews, las cuáles veremos posteriormente en otros ejemplos.

Además de proporcionar estrategias de trading específicas, los tridentes de Andrews permiten determinar la dirección de la tendencia. Cada vez que trazamos un tridente válido en un mercado en tendencia, tendrá una pendiente positiva o negativa, y por lo tanto no habrá ninguna ambigüedad con respecto a la tendencia. Ya sea que el operador esté operando a favor de la tendencia o tratando de operar contra la tendencia, es crítico para el éxito de sus operaciones que sea capaz de determinar con precisión la tendencia en el marco de tiempo en que está negociando. El tridente de Andrews es una herramienta que le permite hacer esto.

5 reglas para el uso de los tridentes de Andrews

Existen cinco reglas básicas para utilizar los tridentes de Andrews:

- Existe una alta probabilidad de que el precio llegue hasta la última línea mediana (LM).

- El precio puede ya sea revertir su dirección en la línea mediana, moverse con fuerza a través de esta línea, o consolidarse arriba/debajo de ella.

- Cuando el precio atraviesa la línea mediana, por lo general realiza un movimiento de retroceso y vuelve a probar la línea mediana antes de continuar el movimiento original de ruptura.

- El precio invierte su dirección en cualquier línea mediana o línea mediana paralela.

- Cuando el precio invierte su dirección antes de alcanzar la línea mediana, se moverá más y con mayor fortaleza en la dirección opuesta de lo que se movía en dirección a la línea mediana (Regla Hagopiana).

Ahora vamos a explicar las reglas anteriores con mayor claridad mediante el uso de ejemplos:

Regla 1: Existe una gran probabilidad de que el precio alcance la última línea mediana (LM)

La regla 1 se demuestra en el siguiente gráfico (imagen 13):

Imagen 13 – El precio cae hasta la línea mediana

Regla 2: El precio puede ya sea invertir su dirección en la línea mediana, moverse con fuerza a través de esta línea, o consolidarse arriba/debajo de ella.

Podemos ver la demostración de la regla 2 en el gráfico de la imagen 14, donde el precio alcanza la línea mediana y entonces la atraviesa con fuerza a la baja y acelera después de la ruptura.

Regla 3: Cuando el precio atraviesa la línea mediana, por lo general realiza un movimiento de retroceso y vuelve a probar la línea mediana antes de continuar el movimiento original de ruptura.

La regla 3 también se muestra con claridad en el gráfico de la imagen 14, en donde podemos ver como el precio realiza un retroceso y vuelve a probar la línea mediana después de haberla atravesado con fuerza a la baja.

Imagen 14 – Precio atraviesa la línea mediana a la baja, luego la vuelve a probar en correcciones alcistas posteriores y finalmente cae con fuerza desde la misma línea mediana

En el gráfico de la imagen 15, tenemos una vista más cercana de la ruptura de la línea mediana y el movimiento de retroceso alcista en que el precio volvió a probar la línea mediana. Después del rompimiento, el precio volvió a subir temporalmente y alcanzó en dos ocasiones la línea mediana, en donde un trader inteligente pudo haber abierto posiciones de venta para realizar algunas operaciones rápidas – cuando el precio sube arriba de la línea mediana, estas operaciones habrían terminado alcanzando el stop loss si el trader las hubiese dejado abiertas hasta ese punto.

Este gráfico muestra un excelente ejemplo de cómo podemos operar cuando el precio vuelve a probar la línea mediana de un tridente. Si el precio alcanza la línea mediana y rebota, este movimiento de rebote sirve como confirmación de que el tridente aún está influenciando la acción del precio. En este ejemplo, después de la confirmación, colocamos nuestra orden de entrada justo debajo de la línea mediana y esperamos. Cuando el precio alcanza la línea mediana nuevamente, la orden es ejecutada y tenemos una posición short en este mercado con un stop loss ajustado, el cual está colocado justo encima del punto en donde el precio volvió a probar la línea mediana. Conforme el precio baja, podemos ir moviendo la orden stop loss hacia abajo siguiendo al precio para proteger las ganancias y cerrar la posición justo encima de la línea mediana inferior.

Imagen 15 – Acercamiento de la ruptura bajista de la línea mediana central. Después del rompimiento, el precio vuelve a probar la línea mediana en varias correcciones alcistas y finalmente cae con fuerza

En el gráfico de la imagen 16, se puede observar como el precio alcanza la línea mediana y luego lo atraviesa a la baja con fuerza por medio de una brecha (gap) bajista. Después de atravesar la línea mediana, el precio realiza una corrección alcista y vuelve a probar la línea desde abajo.

En este tridente en particular, la acción del precio atraviesa ligeramente la línea mediana del tridente durante las correcciones alcistas, y el precio vuelve a probar en varias ocasiones tanto la línea mediana como la línea de desplazamiento (offset line) después del rompimiento bajista. Tal como vimos en el gráfico 3, cada nueva prueba de la línea mediana durante los retrocesos alcistas nos proporciona una nueva oportunidad para abrir posiciones de venta y aprovechar la tendencia bajista del mercado.

Imagen 16 – Gap bajista a través de la línea mediana central. El precio vuelve a probar esta línea en una corrección alcista

Regla 4: El precio invierte su dirección en cualquier línea mediana o línea mediana paralela.

El precio puede revertir su dirección en la línea mediana tal como podemos ver en el gráfico de la imagen 17. Una inversión similar del precio también puede ocurrir en la línea mediana superior e inferior del tridente o en cualquier línea mediana inferior o superior paralela.

Imagen 17 – Precio alcanza la Línea Mediana central del tridente y cambia de dirección

Regla 5: Cuando el precio invierte su dirección antes de alcanzar la línea mediana, se moverá más y con una mayor fuerza en la dirección opuesta de lo que se movía en dirección a la línea mediana (Regla Hagopiana)

Cuando el precio no consigue alcanzar la línea mediana del tridente actual, la Regla Hagopiana afirma que el precio va a revertir su dirección y probablemente se va a mover con fuerza en dirección opuesta. En el gráfico de la imagen 18 podemos observar un tridente de Andrews que parece mostrar buena calidad – en el cual podemos esperar razonablemente que el precio alcance la línea mediana, aunque al final no lo hace y se queda bastante lejos de esa línea. Cuando el precio revierte su movimiento alcista, comienza a caer con fuerza y se mueve hacia abajo con rapidez.

Imagen 18 – Regla Hagopiana en acción

Uso de los tridentes en combinación con otros indicadores técnicos

Como todas las herramientas de análisis técnico, el tridente de Andrews y sus variantes no son de ninguna manera infalibles. Los mercados financieros son entornos complejos que pueden verse afectados por muchos factores y no existe un solo indicador ni enfoque de análisis del mercado que sea capaz de pronosticarlos y manejarlos todos. Por eso los tridentes también presentan señales fallidas que pueden conducir a pérdidas.

Debido a esto, se recomienda emplear los tridentes junto con otras herramientas e indicadores técnicos que confirmen los resultados de sus análisis y señales de trading. Cuando se presenta una confluencia de señales entre distintos indicadores, la fortaleza de sus señales es muchos mayor. Por el contrario, si las señales divergen significativamente entre sí lo mejor es mantenerse alejado del mercado, ya que no hay consenso claro hacia donde puede dirigirse el precio.

En el siguiente artículo hablamos del uso de los tridentes de Andrews en combinación con distintos indicadores técnicos como el MACD: Tridentes combinados con indicadores técnicos

¿Por qué usar indicadores técnicos junto con tridentes? La respuesta es que no solo aumenta la fiabilidad de las señales de trading de los tridentes sino que además es posible encontrar nuevas oportunidades con la combinación de distintas herramientas que analizan diferentes ángulos del mercado.

En los siguientes artículos se explica cómo se pueden utilizar los tridentes en conjunto con conocidas herramientas del análisis técnico:

- El oscilador estocástico y los tridentes

- Líneas de soporte y resistencia en los tridentes

- Tridentes usados junto con retrocesos y extensiones de Fibonacci

- Estrategias de trading con el tridente de Andrews

El contenido de este artículo junto con material adicional sobre el trading con tridentes puede descargarse en el siguiente artículo: Libro Gratuito – Los Tridentes en el Trading

Hola, quiero agradecerte por el artículo, me pareció muy interesante.

Aprovecho para avisarte que los dos links:

– El oscilador estocástico y los tridentes

– Líneas de soporte y resistencia en los tridentes

que están más arriba apuntan al mismo artículo, lo que es correcto para el primer link pero no para el segundo.

Saludos y gracias